硅谷银行破产后,风暴继续蔓延。

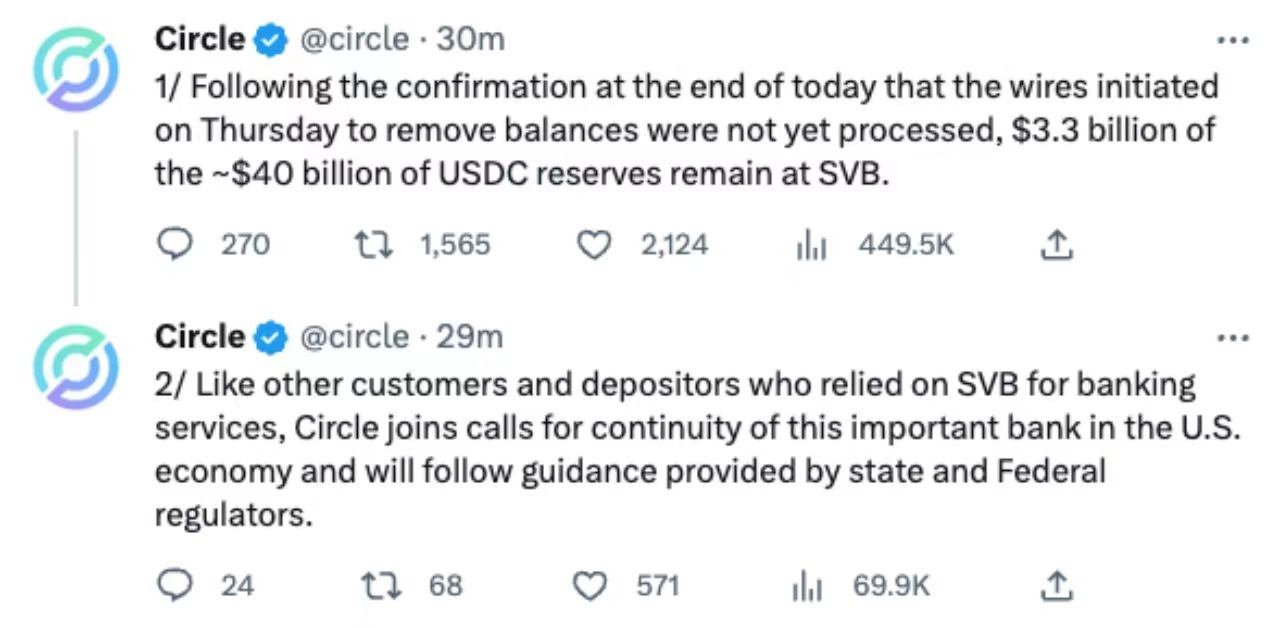

3月11日消息,稳定币USDC(USD Coin)发行商Circle连发推特(Twitter)称,硅谷银行是Circle使用的六家银行合作伙伴之一,负责管理USDC约25%的现金储备,约400亿美元的USDC储备中有33亿美元仍留在硅谷银行。

资料来源:Twitter

此外,今日稳定币USDC价格一度跌至0.87美元附近。

USDC价格跌至0.87美元

当地时间3月10日,美国加州金融保护和创新部(DFPI)宣布关闭美国硅谷银行,并任命美国联邦存款保险公司(FDIC)为破产管理人。

受硅谷银行破产事件的影响,欧易OKX交易平台数据显示,截至3月11日中午12:00,USDC/USD跌至0.93。经历小幅回升后,下午再探新低至0.87附近。“这体现了市场的担心。”重庆工商大学区块链经济研究中心主任刘昌用在接受记者微信采访时表示。

某业内人士也表示:“到‘8’是真的‘芭比Q’了。”截至发稿,USDC/USD报价仍在惊心跌宕。

3月11日USDC/USD报价行情走势

资料来源:Yahoo财经

虚拟货币交易平台币安3月11日上午发布公告称,由于当前市场的状况,USDC(与美元挂钩的虚拟稳定币)资产大量流入使自动转换的负担加重,已暂停服务,并表示这是常规风险管理措施。

据了解,USDC是与美元挂钩的第二大稳定币。2018年Circle推出稳定币——USD Coin(代码:USDC),以1:1的比例锚定美元,即每一单位流通的USDC都对应1美元的资产(由美元现金和短期美国国债组成)。

所谓稳定币,一般是指私人部门发行的,基于区块链技术的,1:1锚定某种法币价值的数字资产。按照西部证券研报,稳定币根据稳定币锚定资产、稳定机制的不同,可大致分为三类。

第一类是链下稳定币,是指以区块链外的金融资产为抵押生成的稳定币,常见的有USDT、USDC;第二类是链上稳定币,是指以主流加密资产为抵押生产的稳定币,最具代表性的是DAI;第三类就是算法稳定币,当稳定币完成初始分配后,与美元等资产直接挂钩,随着对稳定币总需求的增加或减少,币量供应会自动进行调整。

某币圈人士告诉每经记者:“USDC应该算是仅次于USDT之外,最大最受欢迎的稳定币,只不过USDT最早,使用机构最多,所以外界更多知道的是USDT,实际上二者在功能上极度相似。”

与USDT的不同在于,“USDC除了稳定币作用之外,最常见的实际上是和Circle联系在一起。根据美国州法律,Circle被监管为持牌汇款机构,就像PayPal,Stripe和Apple Pay一样。Circle的财务报表每年进行审计,并接受SEC的审查。

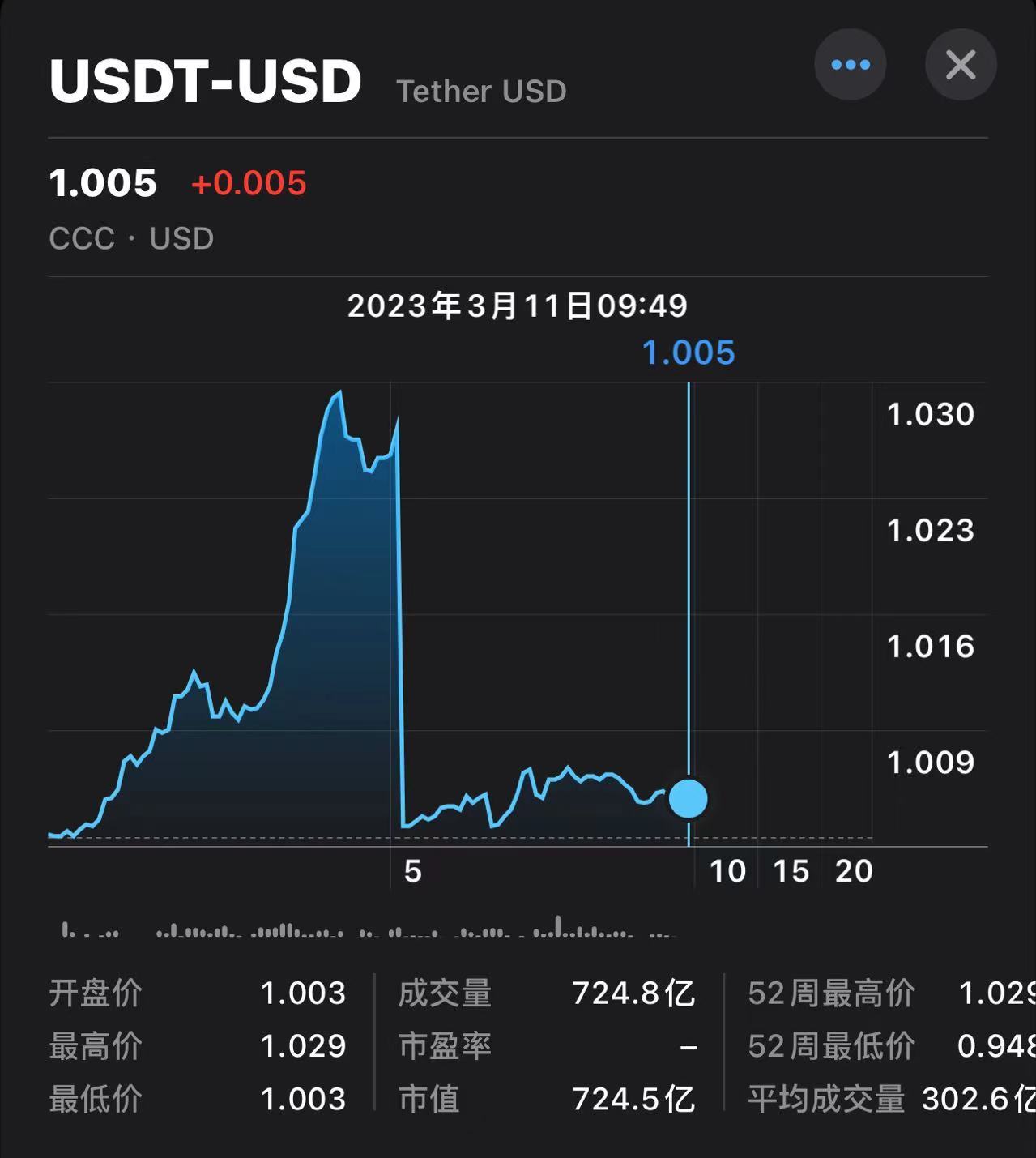

3月11日USDT/USD报价行情走势

资料来源:Yahoo财经

USDC这类新稳定币,诞生的重要原因之一——是对Tether低透明度的考量和担忧,长期害怕USDT暴雷以及对一家独大的蛋糕垂涎。”他表示。

业内:风险敞口33亿美元,或有挤兑风险

3月11日上午,Circle发推特表示,硅谷银行负责管理USDC约25%的现金储备,约400亿美元的USDC储备中有33亿美元仍留在硅谷银行。评论区哗然。

Circle称,在等待美国联邦存款保险公司(FDIC)接管硅谷银行将如何影响其储户的同时,Circle和USDC继续正常运营。

“具体的影响还要看Circle托管在硅谷银行的25%现金储备能够拿回来多少,以及Circle用何种方式补充资金。”刘昌用表示。

上述币圈业内人士表示,风险敞口33亿美元,高于预期。如果到0.91,大概率是要向下了,挤兑的话就顶不住。另有人士持乐观态度:“挤兑呗,最后顶多就是30多亿兑付不了而已,其中有些还有保险呢。反正在币圈这些东西大家都习以为常了。”

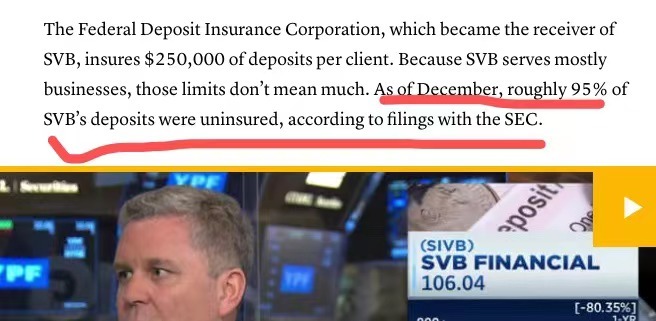

值得注意的是,FDIC作为硅谷银行的破产管理人,其标准保险是为每家银行的每位储户提供最高25万美元的保险,但硅谷银行主要服务的群体是企业客户。另据CNBC报道,根据向美国证券交易委员会提交的文件,截至去年12月份,硅谷银行约有95%的存款未投保。

资料来源:CNBC

上述币圈人士称:“对于这些稳定币的用户以及机构来讲,相信稳定币的发行者有足够的储备来支持流通中的每个代币,非常重要,这也是Circle后续需要做的。相信他们很快就会有资产报告出来。”

以USDC为抵押或定价的Defi产品价格或有大幅波动

尽管USDC等通过质押来实现价格锚定美元,但由于质押物问题,也给这类稳定币带来风险。

上述币圈人士表示,风险主要存在于两个方面。“第一是稳定币的储备的抵押物不足,尤其是中心化组织发布的抵押稳定币,价格对美元的锚定,取决于发行方是否储备了足额的资产对稳定币进行支撑,保证用户在任何时候都能以1:1的价格进行兑换。第二是质押物被挪用的风险。”

对于USDC和USDT这类中心化稳定币而言,用户的信任度非常重要。“如果后期没有持续恶化的情况,大概率USDC不会暴雷,价格还会回到原本的位置。这个逻辑说起来就是对于中心化机构的信任问题,因为USDT和USDC都是中心化的稳定币,当行业谈到稳定币时,如果不强调可靠性和可信度,就没办法生存。”

在提升客户的信任度方面,Circle比同行花了更多的功夫。据了解,Circle会定期发布资产储备报告,还委托一家大型会计师事务所对储备现金进行核实,并确保其储备量与流通中的USDC相匹配。

当然,也有业内人士甚至吐槽称,“有时候不透明也是一种竞争力,太透明就容易没有退路。”经历此次事件后,他认为就是因为Circle太透明了,所以才引“锅”上身。

刘昌用也表示,“USDT的储备健康程度应该不如USDC,但一直不公开,公众就不会恐慌。哪怕只有60%准备金,也够了。并且Defi里USDC相关的金融杠杆也是公开的,可以借此定向爆破。以USDC为抵押或定价的Defi产品价格会有大幅波动,可能会被清算。”